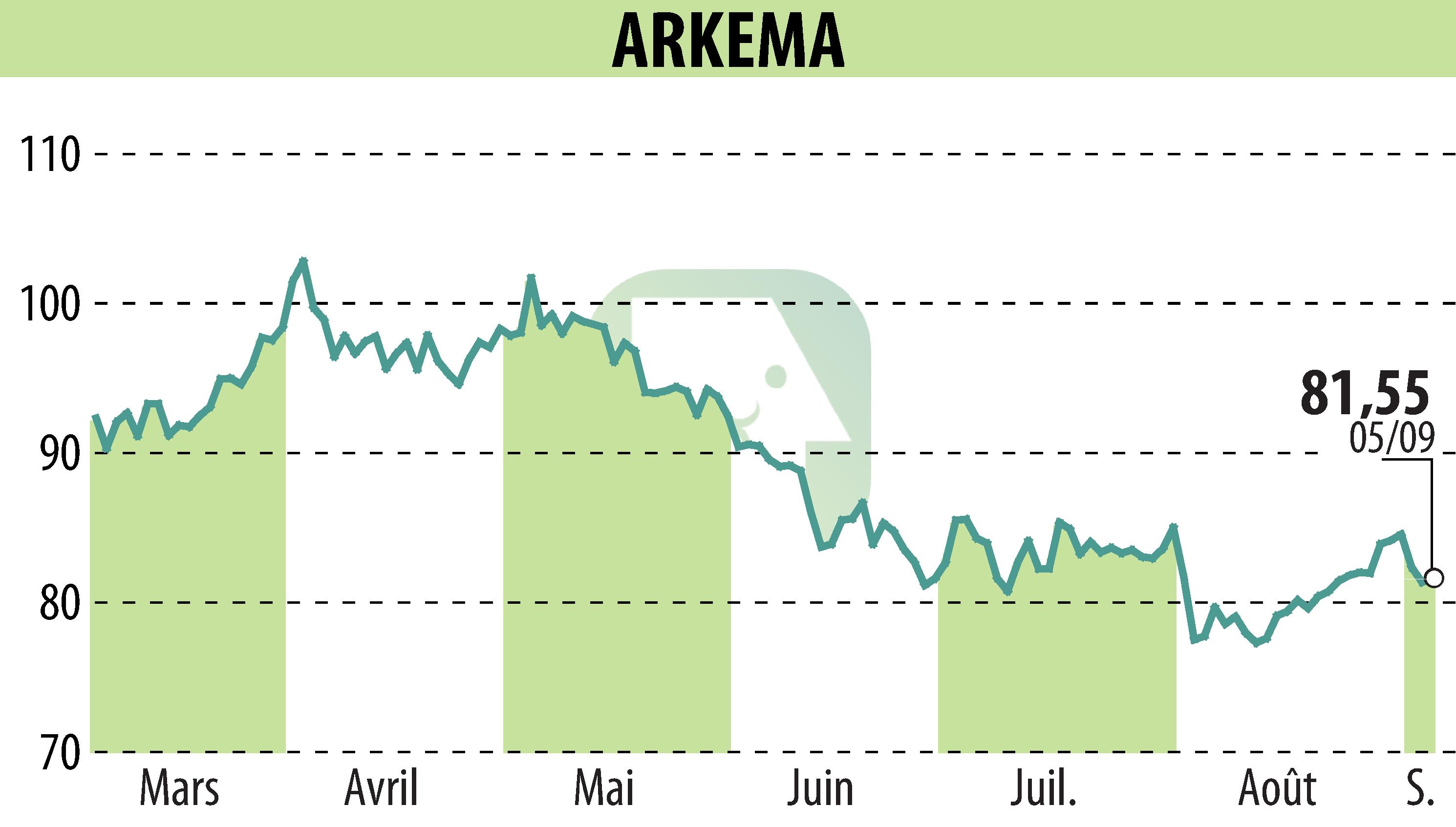

sur ARKEMA (EPA:AKE)

Arkema clôture avec succès une émission obligataire de 500 millions d'euros

Colombes, le 5 septembre 2024 - Arkema a lancé avec succès une émission obligataire senior de 500 millions d'euros d'une maturité de 10 ans et d'un coupon annuel de 3,50%. Cette opération s'inscrit dans la politique de financement d'Arkema visant à refinancer les prochaines échéances obligataires et à allonger la maturité moyenne de sa dette.

Cette émission obligataire souligne la volonté de l'entreprise de mener une gestion financière solide. Noté BBB+ par Standard & Poor's (perspective positive) et Baa1 par Moody's (perspective stable), Arkema bénéficie d'un profil de crédit robuste.

Arkema, acteur majeur de la science des matériaux, a pour ambition de devenir un spécialiste des matériaux durables, notamment grâce à ses divisions Adhesive Solutions, Advanced Materials et Coating Solutions. En 2023, l'entreprise a réalisé un chiffre d'affaires d'environ 9,5 milliards d'euros et emploie 21 100 personnes dans 55 pays.

R. H.

Copyright © 2025 FinanzWire, tous droits de reproduction et de représentation réservés.

Clause de non responsabilité : bien que puisées aux meilleures sources, les informations et analyses diffusées par FinanzWire sont fournies à titre indicatif et ne constituent en aucune manière une incitation à prendre position sur les marchés financiers.

Cliquez ici pour consulter le communiqué de presse ayant servi de base à la rédaction de cette brève

Voir toutes les actualités de ARKEMA