sur LEG Immobilien AG (isin : DE000LEG1110)

LEG Immobilien augmente la taille de ses obligations convertibles avec une émission de 200 millions d'euros

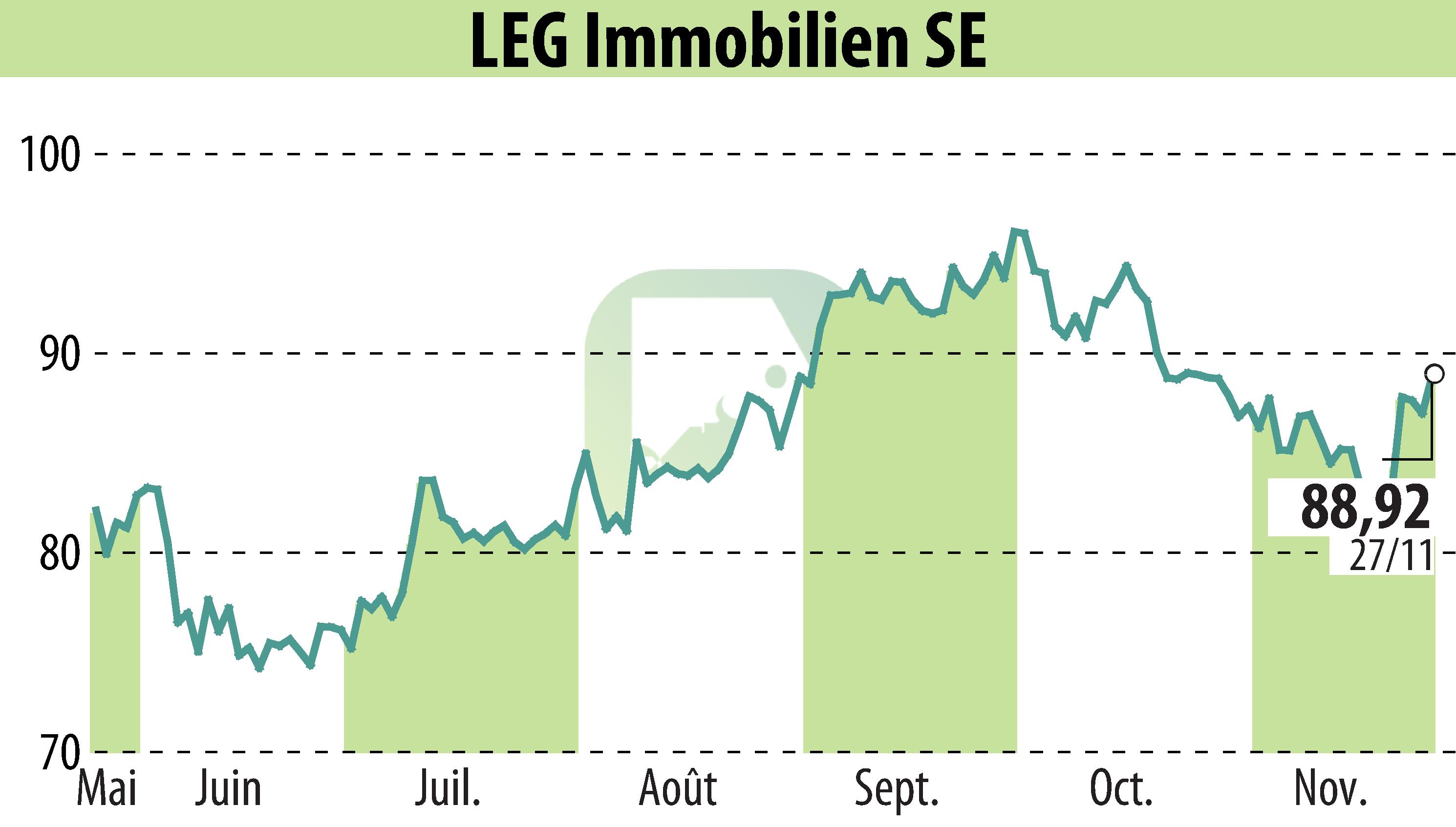

LEG Immobilien SE a augmenté avec succès son émission d'obligations convertibles de 200 millions d'euros. Cette opération fait suite à l'émission précédente d'obligations de 500 millions d'euros par la société en septembre 2024. Les nouvelles obligations, garanties par LEG et émises par sa filiale néerlandaise LEG Properties BV, permettent la conversion en 1,75 million d'actions, soit 2,3 % du capital social de LEG. Ce placement s'adresse exclusivement aux investisseurs institutionnels situés hors des États-Unis.

Ces nouvelles obligations devraient faire partie de la série existante aux côtés de l'émission de septembre, avec un prix d'émission légèrement supérieur à 103,80664 % du pair. Le règlement est prévu aux alentours du 5 décembre 2024. LEG a pour objectif d'intégrer ces obligations dans le segment de négociation Open Market de la Bourse de Francfort.

La société prévoit d'utiliser le produit net de l'émission pour refinancer sa dette existante et pour les besoins généraux de l'entreprise, malgré l'exclusion des droits de préemption des actionnaires. Une période de blocage de 90 jours s'applique après l'émission, avec certaines exceptions convenues avec les coordinateurs mondiaux conjoints.

R. P.

Copyright © 2025 FinanzWire, tous droits de reproduction et de représentation réservés.

Clause de non responsabilité : bien que puisées aux meilleures sources, les informations et analyses diffusées par FinanzWire sont fournies à titre indicatif et ne constituent en aucune manière une incitation à prendre position sur les marchés financiers.

Cliquez ici pour consulter le communiqué de presse ayant servi de base à la rédaction de cette brève

Voir toutes les actualités de LEG Immobilien AG