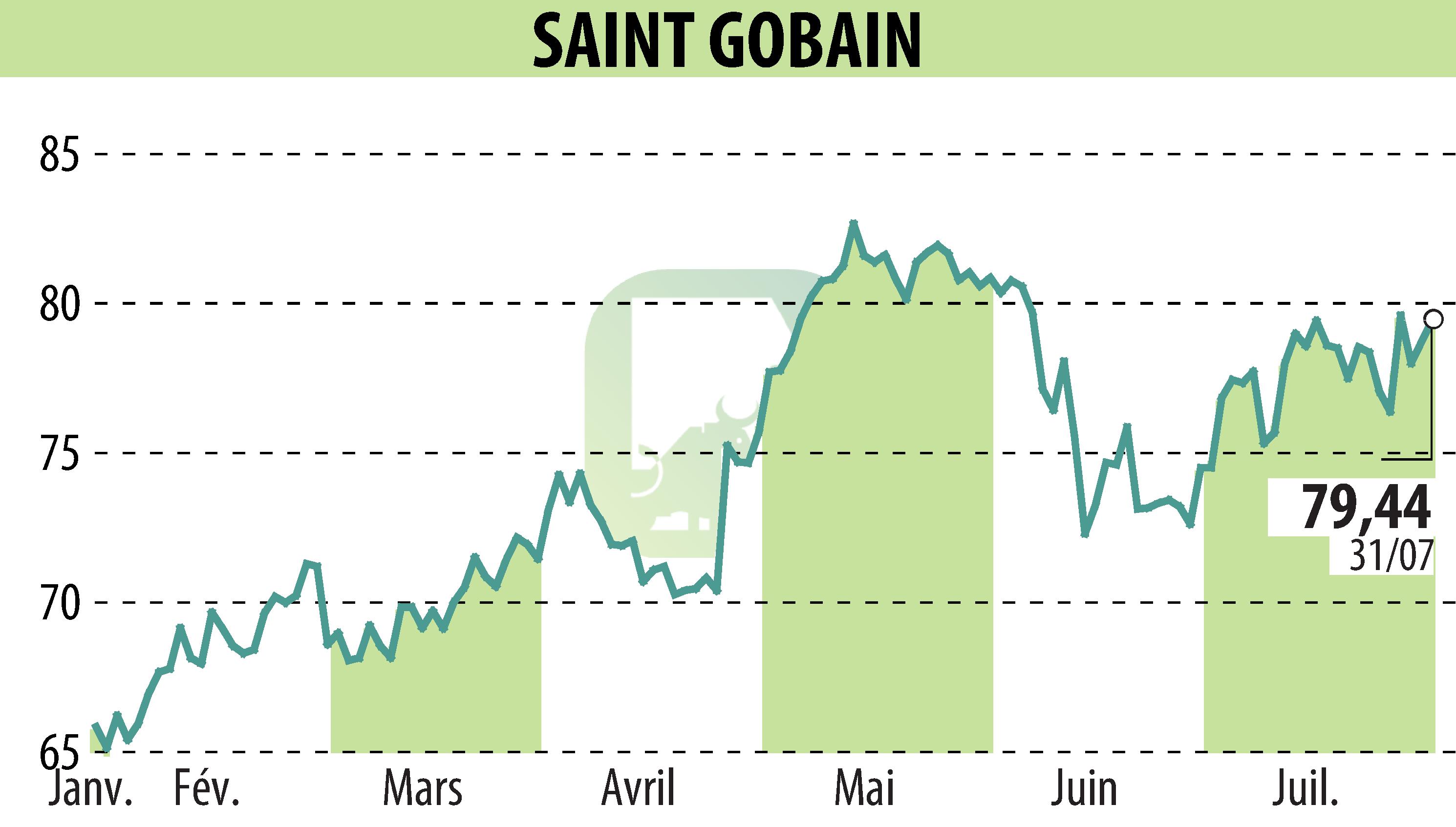

sur SAINT-GOBAIN (EPA:SGO)

Saint-Gobain réussit une émission obligataire de 1,5 milliard d'euros

Le 31 juillet 2024, Saint-Gobain a annoncé la réussite de son émission obligataire d'un montant total de 1,5 milliard d'euros, répartie en deux tranches. La première tranche de 800 millions d'euros est émise sur 5 ans avec un coupon de 3,25%. La seconde, de 700 millions d'euros, s'étale sur 12 ans avec un coupon de 3,625%.

Cette opération permet à l'entreprise de bénéficier des conditions de marché favorables, anticipant ainsi ses besoins de refinancement. Elle allonge également la maturité moyenne de sa dette à des taux optimisés. L'émission a attiré plus de 200 investisseurs et a été globalement sursouscrite environ trois fois, témoignant de la confiance du marché dans la qualité de crédit du groupe.

La dette à long terme de Saint-Gobain est notée BBB+ avec une perspective stable par Standard & Poor's et Baa1 par Moody's. Les principales banques impliquées dans cette émission incluent BofA Securities, CIC Market Solutions, Commerzbank, Goldman Sachs Bank Europe SE, Morgan Stanley, RBC Capital Markets, SMBC et UniCredit.

R. E.

Copyright © 2024 FinanzWire, tous droits de reproduction et de représentation réservés.

Clause de non responsabilité : bien que puisées aux meilleures sources, les informations et analyses diffusées par FinanzWire sont fournies à titre indicatif et ne constituent en aucune manière une incitation à prendre position sur les marchés financiers.

Cliquez ici pour consulter le communiqué de presse ayant servi de base à la rédaction de cette brève

Voir toutes les actualités de SAINT-GOBAIN