sur VINCI (EPA:DG)

VINCI lance une émission d'obligations convertibles de 375 millions d'euros

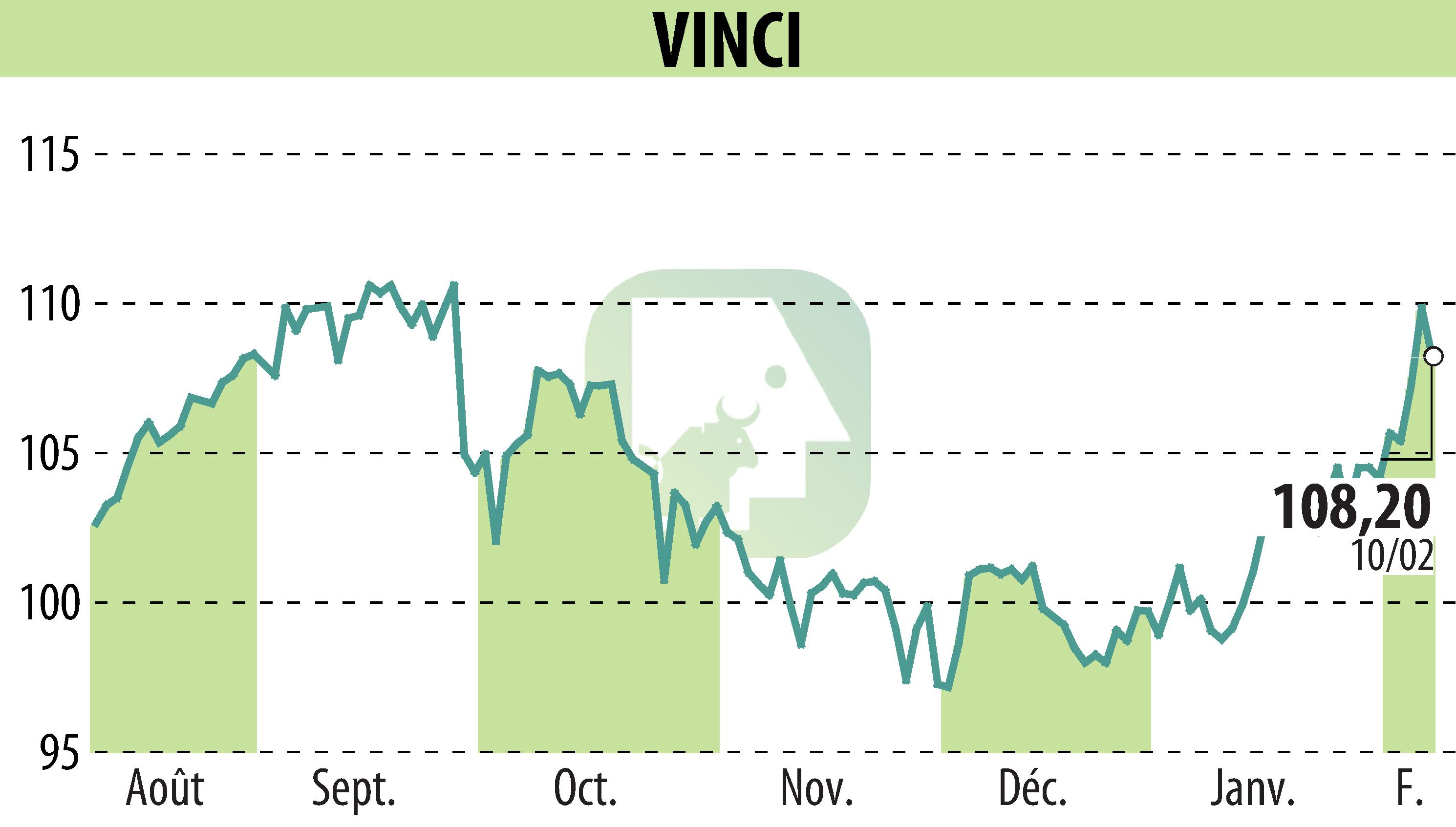

VINCI annonce le lancement d'une émission d'obligations convertibles remboursables en numéraire d'un montant de 375 millions d'euros, à échéance février 2030. Ces obligations permettent de suivre l'évolution de l'action VINCI mais ne donnent pas droit à des actions nouvelles ou existantes car elles sont réglées en numéraire. Le public visé est constitué d'investisseurs institutionnels, à l'exclusion des investisseurs particuliers, ce qui reflète une stratégie visant à gérer l'exposition au marché actions sans dilution de l'action.

Les obligations porteront un intérêt nominal annuel compris entre 0,45% et 0,70%, versé semestriellement. Le prix de conversion initial inclura une prime de 20% sur le cours moyen de l'action VINCI sur une période déterminée. Les conditions définitives seront confirmées ultérieurement et les obligations devraient être négociées sur Euronext Access.

Les fonds levés serviront à financer les besoins généraux de VINCI et l'achat d'options d'achat sur ses actions, conformément à la stratégie de couverture du groupe. Cette opération financière prudente mais stratégique reflète la volonté de VINCI de concilier croissance et valorisation actionnariale.

R. P.

Copyright © 2025 FinanzWire, tous droits de reproduction et de représentation réservés.

Clause de non responsabilité : bien que puisées aux meilleures sources, les informations et analyses diffusées par FinanzWire sont fournies à titre indicatif et ne constituent en aucune manière une incitation à prendre position sur les marchés financiers.

Cliquez ici pour consulter le communiqué de presse ayant servi de base à la rédaction de cette brève

Voir toutes les actualités de VINCI